Объект налогообложения по НДС

Актуально на: 13 января 2016 г.

Объектом налогообложения по НДС признаются операции:

- по реализации товаров, работ, услуг, имущественных прав (далее – товаров) на территории РФ, в том числе безвозмездно (пп. 1 п. 1 ст. 146 НК РФ);

- по передаче товаров для собственных нужд на территории РФ (пп. 2 п. 1 ст. 146 НК РФ);

- по выполнению СМР для собственного потребления (пп. 3 п. 1 ст. 146 НК РФ);

- по ввозу товаров на территорию РФ (пп. 4 п. 1 ст. 146 НК РФ).

Но не всякий объект облагается НДС. Поэтому сначала нужно определить, что облагается НДС, а что нет, и только потом можно переходить к подсчету налоговой базы.

Налоговая база по НДС в общем случае – это стоимость реализованных (переданных, ввезенных) товаров, облагаемых НДС, без включения в нее суммы налога (п. 1 ст. 154 НК РФ).

Налогооблагаемая база НДС

При реализации товаров в налоговую базу по НДС включается (п. 1 ст. 154 НК РФ):

- стоимость товаров исходя из рыночных цен без учета НДС. По умолчанию считается, что цена, установленная договором, и есть рыночная;

- суммы полученных авансов с учетом НДС.

Также налоговая база определяется как стоимость товаров (п. 2 ст. 154 НК РФ):

- при их реализации в рамках товарообменных операций;

- при их реализации на безвозмездной основе;

- при передаче права собственности на предмет залога залогодержателю;

- при передаче товаров в целях оплаты труда в натуральной форме.

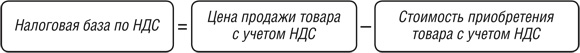

Своя формула расчета налоговой базы применяется при реализации товаров, учтенных с НДС. К примеру, товары приобретались для использования в деятельности, не облагаемой НДС, и входной налог был включен в стоимость товара. Тогда база считается так (п. 3 ст. 154 НК РФ):

Реализация таких товаров облагается НДС по расчетной ставке 18/118% или 10/110% (п. 4 ст. 164 НК РФ).

Налоговую базу по НДС необходимо определять по итогам каждого налогового периода – квартала (ст. 163 НК РФ). В нее включаются операции, признаваемые объектом налогообложения по НДС, у которых момент определения налоговой базы попадает на соответствующий квартал (п. 4 ст. 166 НК РФ).

Момент определения налоговой базы по НДС

При реализации товаров момент определения базы определяется на одну из дат, которая наступила раньше (п. 1 ст. 167 НК РФ):

- дата поступления аванса в счет предстоящих поставок. Если покупатель перечислит аванс, то продавцу понадобится дважды считать налоговую базу – на дату поступления аванса и на дату отгрузки товара (п. 14 ст. 167 НК РФ).

- дата отгрузки (передачи) товара. Ею признается дата первого по времени составления первичного документа, оформленного на покупателя или перевозчика (Письмо ФНС от 01.10.2015 N ГД-4-3/[email protected] ). Если же товар доставляется по частям, то дата отгрузки – это дата составления первичного документа при отгрузке последней его части (Письмо Минфина от 13.01.2012 N 03-07-11/08 ).

Таким образом, обязанность по исчислению НДС возникает у продавца независимо от момента перехода права собственности на товар (Письмо Минфина от 06.10.2015 N 03-07-15/57115 ).

При выполнении работ момент определения налоговой базы для целей НДС – это дата подписания акта сдачи-приемки работ (Письмо Минфина от 02.02.2015 N 03-07-10/3962 ).

Подсчет налоговой базы

НК РФ установлено несколько ставок по НДС. Налоговая база считается отдельно по каждой группе операций, облагаемых по одной ставке (п. 1 ст. 153 НК РФ).

В налоговую базу включается выручка от реализации, полученная как в денежной форме, так и в натуральной. Все то, что получено в натуральной форме, учитывается по оценочной стоимости (п. 2 ст. 153 НК РФ).

Кроме того, в определенных случаях налоговая база должна быть увеличена на полученные продавцом суммы, связанные с расчетами за товар (ст. 162 НК РФ). НДС с этих дополнительных сумм считается по расчетной ставке 18/118% или 10/110% в зависимости от того, по какой ставке облагалась сама операция (п. 4 ст. 164 НК РФ). А если операция облагалась по ставке 0%, то и суммы, связанные с оплатой товаров, тоже облагаются по ставке 0% (Письмо Минфина от 16.04.2014 N 03-07-08/17462 ).

Как определить налоговую базу по НДС (момент определения)?

Налоговая база по НДС и момент ее определения – темы непростые и зачастую вызывающие множество вопросов у бухгалтеров. О том, в какой момент времени определяется налоговая база по НДС и для каких случаев установлен особый порядок, подробно рассказано в нашей статье.

Когда формируется налогооблагаемая база по НДС

Момент определения налоговой базы по НДС установлен в Налоговом кодексе РФ. По общему правилу, согласно п. 1 ст. 167 НК РФ, налоговая база по НДС определяется на наиболее раннюю из 2 дат:

- дату отгрузки продукции (товаров, работ, услуг) или передачи имущественных прав;

- дату получения оплаты (в т. ч. частичной) за поставляемую продукцию (товары, работы, услуги), передаваемые имущественные права.

Это означает, что при получении аванса от покупателя продавец должен определить налоговую базу и исчислить НДС именно в день получения аванса (подп. 2 п. 1 ст. 167 НК РФ).

В случае отсутствия предоплаты налогооблагаемая база по НДС определяется продавцом на день отгрузки товаров (подп. 1 п. 1 ст. 167 НК РФ). При этом датой отгрузки будет являться та дата, когда был выписан покупателю (заказчику, перевозчику) первый по времени первичный документ (письма Минфина России от 30.12.2014 № 03-07-11/68585, от 09.11.2011 № 03-07-09/40, от 28.07.2011 № 03-07-09/23, от 22.06.2010 № 03-07-09/37 и ФНС России от 01.10.2015 № ГД-4-3/[email protected], от 13.12.2012 № ЕД-4-3/[email protected]). Если же продукция имеет большой вес и объем, вследствие чего отгружается по частям, датой отгрузки будет считаться день оформления первичного документа на поставку последней части (письмо Минфина России от 13.01.2012 № 03-07-11/08). Несмотря на то, что указанные разъяснения чиновников были даны в период действия закона «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ, который утратил силу с 01.01.2013, нужно полагать, что они актуальны и сейчас, т. к. правила по оформлению первичных документов, содержащиеся в ст. 9 утратившего силу закона и прописанные в ст. 9 действующего закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, идентичны.

При выполнении работ налогооблагаемая база в целях исчисления НДС определяется на момент подписания заказчиком акта выполненных работ (письмо Минфина России от 02.02.2015 № 03-07-10/3962).

Исходя из вышесказанного, можно сказать, что порядок расчетов с покупателем влияет на момент определения налоговой базы НДС. Следует также помнить, что при получении аванса продавец должен исчислить НДС в день получения аванса, а затем, в день отгрузки товаров, принять его к вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ) и одновременно рассчитать НДС уже со стоимости реализации (пп. 1 и 14 ст. 167 НК РФ, письмо ФНС России от 10.03.2011 № КЕ-4-3/3790).

А вот переход права собственности на продукцию никоим образом не влияет на момент определения базы для расчета НДС. То есть если отгрузка состоялась, то НДС подлежит уплате в бюджет, даже если право собственности не перешло к покупателю (письма Минфина России от 09.02.2011 № 07-02-06/14 и от 08.09.2010 № 03-07-11/379).

Для каких случаев установлен особый момент определения налоговой базы по НДС

Однако не по всем хозяйственным операциям налоговая база по НДС определяетсяна момент отгрузки или получения аванса. Рассмотрим случаи, когда Налоговым кодексом РФ устанавливается несколько иной порядок определения базы по НДС.

- Если товары невозможно отгрузить и транспортировать, налоговая база по НСДС определяется так:

- при реализации недвижимого имущества база для исчисления НДС определяется в день передачи такого имущества по передаточному акту (п. 16 ст. 167 НК РФ); при этом момент передачи недвижимого имущества по передаточному акту (иному документу о передаче) признается также датой отгрузки (п. 2 ст. 1, ч. 1 ст. 3 закона от 21.07.2014 № 238-ФЗ);

- при реализации движимого имущества НДС подлежит уплате в бюджет в день передачи права собственности на товар (п. 3 и 14 ст. 167 НК РФ).

- При реализации товаров, переданных на хранение по договору складского хранения с выдачей складского свидетельства, НДС необходимо исчислить в день реализации складского свидетельства (п. 7 ст. 167 НК РФ).

- При передаче имущественных прав также действует особый порядок определения базы для исчисления НДС:

- если происходит уступка новым кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг) (п. 2 ст. 155 НК РФ), то налоговая база определяется в день уступки требования или день прекращения обязательства (п. 8 ст. 167 НК РФ);

- когда передаются имущественные права на жилые дома или жилые помещения, доли в жилых домах или жилых помещениях, гаражи или машино-места (п. 3 ст. 155 НК РФ), НДС должен быть исчислен в день уступки (последующей уступки) требования или в день исполнения требования должником (п. 8 ст. 167 НК РФ);

- при реализации денежного требования, приобретенного у третьих лиц (п. 4 ст. 155 НК РФ), моментом определения налогооблагаемой базы по НДС признается день последующей уступки требования или день исполнения обязательства должником (п. 8 ст. 167 НК РФ);

- моментом определения налоговой базы по НДС при передаче прав, связанных с правом заключения договора, и арендных прав (п. 5 ст. 155 НК РФ) считается день передачи имущественных прав (п. 8 ст. 167 НК РФ).

- При реализации товаров (работ, услуг), предусмотренных пп. 1, 2.1–2.8, 2.10, 3, 3.1, 8, 9, 9.1, 12 п. 1 ст. 164 НК РФ, моментом определения базы по НДС признается одна из ниже перечисленных дат:

- последнее число квартала, когда был собран полный пакет документов, предусмотренных ст. 165 НК РФ, если документы собраны с соблюдением сроков, установленных п. 9 ст. 165 НК РФ (п. 9 ст. 167 НК РФ);

- день отгрузки, если документы не собраны на 181 календарный день считая с даты, указанной в п. 9 ст. 165 НК РФ (подп. 1 п. 1, абз. 2 п. 9 ст. 167 НК РФ);

- день завершения реорганизации, если 181 календарный день совпадает с датой завершения реорганизации или наступает после указанной даты (абз. 2 п. 9 ст. 167 НК РФ).

- При выполнении строительно-монтажных работ для собственных нужд НДС должен исчисляться к уплате в бюджет в последний день каждого налогового периода (квартала), в течение которого осуществлялись работы (п. 10 ст. 167 НК РФ).

- При передаче товаров (работ, услуг) для собственных нужд НДС нужно исчислить в день передачи таких товаров (работ, услуг) (п. 11 ст. 167 НК РФ).

- Производителю, реализующему продукцию с длительностью производственного цикла свыше 6 месяцев, разрешается определять налогооблагаемую базу по НДС только 1 раз — при реализации. Однако должны быть соблюдены условия, предусмотренные п. 13 ст. 167 НК РФ:

- ведение раздельного учета,

- присутствие производимой продукции (работ, услуг) в перечне, утвержденном постановлением Правительства РФ от 28.07.2006 № 468;

- наличие документа, подтверждающего длительность производственного цикла.

- Налоговый агент, осуществляющий операции, предусмотренные пп. 4 и 5 ст. 161 НК РФ, определяет базу по НДС в наиболее раннюю из двух дат: либо в день отгрузки, либо в день получения аванса (пп. 1 и 15 ст. 167 НК РФ).

Момент определения налоговой базы по НДС

Налоговая база НДС — это сумма налогооблагаемых операций, кроме самой суммы налога. Полученная сумма используется для расчета и уплаты НДС в бюджет. Основная проблема заключается в сложности выявления точного момента определения налоговой базы: то есть в какой момент конкретная операция становится принимаемой к налогообложению.

Момент определения налоговой базы по НДС

О моменте определения налоговой базы НДС при реализации информация прописана в 1 параграфе статьи 167 НК РФ. В нем говорится, что ее определение осуществляется на одну из двух дат:

- Дата – день, в который выполняется отгрузка продукции, представляемой в виде работы, услуг либо в виде прав, передаваемых на имущество.

- Дата, когда происходит получение авансового платежа (полного или частичного) за доставленную продукцию, представляемую в виде работ, услуг, передачи имущественных прав.

Подобные формулировки означают, что установление налоговой базы и последующее начисление НДС производится при получении авансовой суммы от потенциального покупателя. Если поставщик работает без аванса, определение налога происходит в момент отгрузки товара. Но указываться в документации будет лишь та дата отгрузки, что была указана заказчику в первичном документе (накладной, счете-фактуре).

Если продаваемый товар обладает значительным весом и габаритами, то его отгрузка может быть разделена на несколько частей. В этой ситуации при оформлении документов будет устанавливаться та дата, когда будет произведено оформление первичного документа на последнюю часть поставки.

Также не надо забывать о нюансе, который присутствует в случае передачи покупателем аванса. Обязательно, когда произойдет получение аванса, необходимо выписать счет-фактуру на аванс, тем самым начислить сумму авансового НДС. После отгрузки этот документ обязан быть принят к вычету.

Стоит заметить, в отличие приведенных выше двух схем, переход прав собственности не имеет такой силы влияния. А это значит, если отгрузка продукции была совершена, то НДС следует уплатить в бюджет. И не имеет значения, были переданы права собственности на приобретенный товар или нет.

Интересную информацию про определение момента базы смотрите в видео:

Когда присутствуют особые моменты определения базы НДС?

Существуют и моменты, когда определение налоговой базы НДС происходит в ином порядке.

При невозможности произвести отгрузку или транспортировку продукции определение по НДС осуществляется так:

- Если к реализации было представлено недвижимое имущество, то процедура начисления налога происходит в день, когда имущество передается с помощью передаточного акта.

- Если в качестве продаваемого товара представлено движимое имущество, то в этой ситуации уплата налога происходит в день, когда осуществляется передача прав на собственность покупателю.

- Если подготовленный для реализации товар хранится на складе, а сама процедура передачи его на склад была с заключением договора и предоставлением складского свидетельства. Здесь начисление налога происходит в день, когда была проведена реализация складского свидетельства.

- Если были проведены уступки новым кредиторам в денежных требованиях, указанных в договоре о продаже товара, представляемого собой определенный вид работы или услуг, то начисление налога осуществляется в тот же день, когда была дана небольшая уступка требований или вообще снятие обязательств.

- Подвергаются особому начислению в налоговую базу НДС по операциям такие процедуры, как передача прав на имущество, представляемое в виде жилых домов, помещений и долей в гаражах и местах для автомобилей. Начисление налога происходит в день, когда произошла уступка требования.

- Если проводится осуществление продажи денежного требования, купленного у третьего лица, то начисление налога наступает в день, когда произошла уступка требования, либо когда должник выполнил свои обязательства.

- Особые правила определения применяются и во время процесса передачи прав, имеющих связь с правами заключения договоров, а также аренды прав.

Особое начисление НДС происходит и у налогоплательщиков–экспортеров. Когда они получают суммы в полном или частичном объеме, начисление налога происходит при продаже товара, вывезенного ранее в таможенном режиме экспорта. К этой категории также относятся компании, занимающиеся предоставлением услуг, напрямую связанных с изготовлением продукции и последующей продажей экспортированного товара. Для этих налогоплательщиков определением налоговой базы является первый день следующего месяца.

В некоторых случаях начисление НДС вообще может не происходить с перечисленной предоплаты за изготовление товара, если длительность их исполнения превышает 6 месяцев.

Порядок определения налоговой базы по НДС

Порядок определения налоговой базы по НДС

Похожие публикации

При реализации товаров, работ или услуг компании и индивидуальные предприниматели на ОСНО включают в их стоимость НДС. Покупатель или заказчик вынужден оплачивать эту стоимость целиком, вместе с налогом, а продавец должен этот налог заплатить в бюджет. В то же время на общей системе налогообложения коммерсанты имеют возможность уменьшить НДС с реализации за счет сумм налога, уплаченного поставщикам в составе стоимости приобретаемых товаров, работ и услуг. Из этого следует вывод, что доходные операции в рамках деятельности влияют на налоговую базу по НДС в сторону ее увеличения, а расходные, напротив, могут означать уменьшение суммы налога.

Как определить налоговую базу по НДС

Как следует из пункта 1 статьи 154 Налогового кодекса, налоговая база по НДС определяется, как стоимость реализации товаров, работ и услуг. В нее также включаются и полученные авансы в счет предстоящих поставок, причем такая предоплата может быть, как частичной, так и 100-процентной. Формально налоговую базу по НДС формирует, так сказать, чистая стоимость реализации, на которую начисляется 18% или 10% (в зависимости от категории товара или услуги) налога на добавленную стоимость.

Размер налоговой базы и сама начисляемая по ней сумма налога устанавливается на основании счетов-фактур. Соответственно и моментом определения налоговой базы по НДС является дата выставления счета-фактуры. Данный документ продавцы на ОСН обязаны оформлять на имя покупателей в течение пяти дней с момента отгрузки товара или выполнения работ, или услуг. Но на практике большинство компаний предпочитают оформлять счета-фактуры одновременно с первичными закрывающими документами – накладными или актами. Подобный подход оказывается более удобным, поскольку стоимость реализации попадает в базы по НДС и по налогу на прибыль, если он рассчитывается по методу начисления, одновременно в одном расчетном периоде, что несколько облегчает задачу ведения учета и дает дополнительные возможности проверки правильности его осуществления.

Отдельный счет-фактура выставляется при получении предоплаты. Налоговая база и сам НДС по такому документу выделяется обратным счетом, как 100/118 и 18/118 соответственно (п. 4 ст. 164 НК РФ). Если предоплата получена по товару или услуге, облагаемым по ставке 10%, то база по НДС будет рассчитана отдельно, как 100/110 от суммы аванса, а налог определен, как 10/110.

Если оплата была произведена до поставки, то в момент передачи клиенту товара или оказания услуги обязанности повторно уплатить налог не возникает. Вступает в силу правило, прописанное в пункте 1 статьи 167 Кодекса: при реализации товаров момент определения налоговой базы по НДС определяется на ту дату, которая наступила раньше, и это либо дата оплаты в счет предстоящих поставок, либо дата уже самой непосредственной отгрузки. Из этого следует, что авансовый метод расчета с покупателями является несколько более сложным, поскольку в такой ситуации рассчитывать налоговую базу по НДС фактически приходится дважды.

К тому же НДС, уплаченный с сумм предоплаты на дату отгрузки товаров или услуг в рамках той же сделки, подлежит вычету.

Право на вычет

Еще один вид вычетов, в более традиционном, если можно так выразиться, понимании, – это выделенный НДС в счетах-фактурах, полученных от поставщиков и исполнителей. То есть тут возникает обратная ситуация: сторонний поставщик выделяет в сумме своей реализации НДС, а покупатель уменьшает за счет этой суммы свой начисленный НДС. На расчет налоговой базы по НДС как таковой вычет не влияет, поскольку его сумма рассчитывается отдельно. Налог к уплате в бюджет в итоге определяется, как НДС по реализации, рассчитанный на основании налоговой базы, за минусом суммы вычетов.

При использовании права на вычет нужно учитывать ряд моментов.

Прежде всего отметим, что оформляется вычет на основании счета-фактуры по реализации, и в этой связи налогоплательщик, которые предъявляет НДС к вычету, обязан отслеживать правильность составления таких счетов-фактур, то есть проверять наличие и корректность всех необходимых реквизитов и прочих данных в документе. При этом вычет можно применять только по тем товарам и услугам, которые приобретаются для деятельности, в рамках которой уплачивается НДС.

Примечательно, что если сумма НДС к вычету окажется больше, чем НДС по начислению, то компания может рассчитывать на возврат налога из бюджета. Однако подобной ситуации при планировании бюджетных платежей все же стараются не допускать, поскольку возврат НДС всегда сопряжен с дополнительными проверками, в ходе которых, как правило, контролеры находят различные причины для того, чтобы снять часть возможных вычетов.

Пример расчета НДС

ООО «Альфа» во 2 квартале 2017 года осуществила следующие хозяйственные операции, имеющие значение для расчета НДС по ставке 18%:

- 12 апреля был отгружен товар ООО «Ромашка» общей стоимостью 158 000 рублей, в том числе НДС – 24 101,70 рублей. Оплата от ООО «Ромашка» была получена 20 апреля.

- 25 апреля от ООО «Астра» была получена предоплата – 50% в счет предстоящей поставки продукции. Сумма предоплаты составила 20 000 рублей. Отгрузка продукции на общую сумму 60 000 рублей в том числе НДС 9152,54 в адрес покупателя состоялась 3 мая, остаток оплаты покупатель перечислил в июне.

- 30 апреля состоялась отгрузка товаров в адрес ООО «Ирис» на общую сумму 100 000 рублей в том числе НДС 15 254,20 рублей. Оплата данной партии товара на полную сумму была проведена в марте 2017 года, НДС на основании авансового счета-фактуры учтен в налоговой базе 1 квартала.

- 10 июня состоялась отгрузка партии товара в адрес ООО «Березка» на сумму 70 000 рублей в том числе НДС 10 677,97 рублей. Оплата товара на конец 2 квартала перечислена не была.

- В течение 2 квартала ООО «Альфа» пробрело товаров и услуг с выделенным НДС на сумму 143 500 рублей, в том числе НДС 21 889,83 рублей.

В связи с операциями по реализации во 2 квартале были выставлены счета-фактуры на следующие суммы НДС:

Как определить налоговую базу для ндс

Порядок определения налоговой базы по НДС при реализации товаров, работ, услуг (cтатья 154 НК РФ).

Налоговая база при реализации налогоплательщиком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 Налогового Кодекса* (см. ниже), с учетом акцизов (для подакцизных товаров) и без включения в них налога.

При получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога.

В налоговую базу не включается оплата, частичная оплата, полученная налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг):

-

длительность производственного цикла изготовления которых составляет свыше 6 месяцев, при определении налоговой базы по мере отгрузки (передачи) таких товаров (выполнения работ, оказания услуг) в соответствии с положениями пункта 13 статьи 167 Налогового Кодекса;

которые облагаются по налоговой ставке 0 процентов;

При реализации товаров (работ, услуг) по товарообменным (бартерным) операциям, реализации товаров (работ, услуг) на безвозмездной основе, передаче права собственности на предмет залога залогодержателю при неисполнении обеспеченного залогом обязательства, передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из цен, определяемых согласно статье 105.3 Кодекса, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

При реализации товаров (работ, услуг) с учетом субсидий, предоставляемых бюджетами бюджетной системы РФ в связи с применением налогоплательщиком государственных регулируемых цен, или с учетом льгот, предоставляемых отдельным потребителям в соответствии с законодательством, налоговая база определяется как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации.

Суммы субсидий, предоставляемых бюджетами бюджетной системы Российской Федерации в связи с применением налогоплательщиком государственных регулируемых цен, или льгот, предоставляемых отдельным потребителям в соответствии с законодательством, при определении налоговой базы не учитываются.

При реализации имущества, подлежащего учету по стоимости с учетом уплаченного налога, налоговая база определяется как разница между ценой реализуемого имущества и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок).

При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством, (кроме подакцизных товаров) налоговая база определяется как разница между ценой реализации и ценой приобретения указанной продукции.

Налоговая база при реализации услуг по производству товаров из давальческого сырья (материалов) определяется как стоимость их обработки, переработки или иной трансформации с учетом акцизов (для подакцизных товаров) и без включения в нее налога.

При реализации товаров (работ, услуг) по срочным сделкам (сделкам, предполагающим поставку товаров (выполнение работ, оказание услуг) по истечении установленного договором (контрактом) срока по указанной непосредственно в этом договоре или контракте цене), финансовых инструментов срочных сделок, не обращающихся на организованном рынке, налоговая база определяется как стоимость этих товаров (работ, услуг), стоимость базисного актива (для финансовых инструментов срочных сделок, не обращающихся на организованном рынке), указанная непосредственно в договоре (контракте), но не ниже их стоимости, исчисленной исходя из цен, определяемых согласно статье 105.3 Кодекса, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Статья 105.3 Налогового Кодекса «Общие положения о налогообложении в сделках между взаимозависимыми лицами»

В случае, если в сделках между взаимозависимыми лицами создаются или устанавливаются коммерческие или финансовые условия, отличные от тех, которые имели бы место в сделках, признаваемых сопоставимыми, между лицами, не являющимися взаимозависимыми, то любые доходы (прибыль, выручка), которые могли бы быть получены одним из этих лиц, но вследствие указанного отличия не были им получены, учитываются для целей налогообложения у этого лица.

Учет для целей налогообложения доходов (прибыли, выручки) в соответствии с настоящим пунктом производится в случае, если это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему РФ (кроме случаев, когда налогоплательщик применяет «симметричную корректировку»).

Цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, а также доходы (прибыль, выручка), получаемые лицами, являющимися сторонами таких сделок, признаются рыночными.

Налогоплательщик вправе самостоятельно применить для целей налогообложения цену, отличающуюся от цены, примененной в указанной сделке, в случае, если цена, фактически примененная в указанной сделке, не соответствует рыночной цене.

В случае применения налогоплательщиком в сделке между взаимозависимыми лицами цен товаров (работ, услуг), не соответствующих рыночным ценам, если указанное несоответствие повлекло занижение сумм одного или нескольких налогов (авансовых платежей), налогоплательщик вправе самостоятельно произвести корректировку налоговой базы и сумм соответствующих налогов по истечении календарного года, включающего налоговый период (налоговые периоды) по налогам, суммы которых подлежат корректировке.

Налоговая база НДС

Налоговая база по НДС и момент реализации

п. 1 ст. 153 НК РФ

Налоговая база НДС при реализации товаров (работ, услуг) определяется в зависимости от особенностей реализации произведенных им или приобретенных на стороне товаров (работ, услуг).

При передаче товаров (выполнении работ, оказании услуг) для собственных нужд , признаваемых объектом налогообложения НДС согласно ст. 146 НК РФ, налоговая база определяется налогоплательщиком в соответствии с гл. 21 НК РФ.

При ввозе товаров на территорию РФ и иные территории , находящиеся под ее юрисдикцией, налоговая база НДС определяется в соответствии с гл. 21 НК и таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле.

При применении налогоплательщиками при реализации (передаче, выполнении, оказании для собственных нужд) товаров (работ, услуг) различных налоговых ставок налоговая база НДС определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам. При применении одинаковых ставок налога налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке.

При передаче имущественных прав налоговая база НДС определяется с учетом особенностей, установленных гл. 21 НК РФ.

Суммовые разницы в части НДС, возникающие у налогоплательщика-продавца при последующей оплате товаров (работ, услуг), имущественных прав, учитываются в составе внереализационных доходов (ст. 250 НК РФ) или в составе внереализационных расходов (ст. 265 НК РФ).

Налоговая база НДС при реализации налогоплательщиком товаров (работ, услуг), а также при отгрузке товаров (работ, услуг) в счет ранее полученной оплаты, частичной оплаты, включенной ранее в налоговую базу, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен согласно ст. 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Налоговая база НДС при передаче имущественных прав. При уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению (не освобождаются от налогообложения согласно ст. 149 НК РФ), или при переходе указанного требования к другому лицу на основании закона налоговая база по операциям реализации указанных товаров (работ, услуг) определяется согласно ст. 154 НК РФ, если иное не предусмотрено п. 1 ст. 155 НК РФ.

Налоговая база НДС по доходам на основе договоров поручения, договоров комиссии или агентских договоров определяется как сумму дохода, полученную ими в виде вознаграждений (любых иных доходов) при исполнении любого из указанных договоров. В аналогичном порядке определяется налоговая база НДС при реализации залогодержателем в установленном законодательством РФ порядке предмета невостребованного залога, принадлежащего залогодателю.

Налоговая база НДС при осуществлении транспортных перевозок и реализации услуг международной связи. При осуществлении перевозок (за исключением пригородных перевозок согласно абз. 3 пп. 7 п. 2 ст. 149 НК РФ) пассажиров, багажа, грузов, грузобагажа или почты железнодорожным, автомобильным, воздушным, морским или речным транспортом налоговая база определяется как стоимость перевозки (без включения в нее налога).

Налоговая база НДС при реализации предприятия в целом как имущественного комплекса определяется отдельно по каждому из видов активов предприятия.

Налоговая база НДС при совершении операций для собственных нужд и выполнению строительно-монтажных работ для собственного потребления

При передаче налогоплательщиком товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления), при исчислении налога на прибыль организаций, налоговая база определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен реализации «идентичных» (а при их отсутствии — однородных) товаров (аналогичных работ, услуг), действовавших в предыдущем налоговом периоде, а при их отсутствии — исходя из рыночных цен с учетом акцизов (для «подакцизных» товаров) и без включения в них налога.

При выполнении строительно-монтажных работ для собственного потребления налоговая база НДС определяется как стоимость выполненных работ, исчисленная исходя из всех фактических расходов налогоплательщика на их выполнение, включая расходы реорганизованной (реорганизуемой) организации.

Налоговая база НДС при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. При ввозе товаров (за исключением товаров, указанных в п. 2 и 4 ст. 160 НК РФ, и с учетом ст. 150 и 151 НК РФ) налоговая база определяется как сумма:

1) таможенной стоимости этих товаров;

2) подлежащей уплате таможенной пошлины;

3) подлежащих уплате акцизов (по подакцизным товарам).

Особенности определения налоговой базы НДС налоговыми агентами

Налоговыми агентами по НДС признаются:

организации и индивидуальные предприниматели (вне зависимости от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой НДС), состоящие на учете в налоговых органах, приобретающие на территории РФ товары (работы, услуги) иностранных лиц, не состоящих на учете в РФ;

арендаторы федерального имущества, имущества субъектов РФ и муниципального имущества на территории РФ;

покупатели (получатели, за исключением физических лиц, не являющихся индивидуальными предпринимателями) имущества при реализации (передаче) на территории РФ государственного имущества, не закрепленного за государственными предприятиями и учреждениями, составляющего государственную казну;

органы, организации или индивидуальные предприниматели, уполномоченные осуществлять реализацию на территории РФ конфискованного имущества, имущества, реализуемого по решению суда (за исключением реализации имущества банкротов), «бесхозяйных ценностей», «кладов» и скупленных ценностей, а также ценностей, перешедших по праву «наследования государству»;

покупатели (за исключением физических лиц, не являющихся индивидуальными предпринимателями) при реализации на территории РФ имущества и (или) имущественных прав должников, признанных банкротами;

организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность с участием в расчетах на основе «договоров поручения», «договоров комиссии» или «агентских договоров» с иностранными лицами, не состоящими на учете в РФ;

лицо, в собственности которого находится судно на момент исключения его из Российского международного реестра судов или лицо, в собственности которого находится судно по истечении 45 календарных дней с момента такого перехода права собственности на судно от налогоплательщика к заказчику.

Особенности определения налоговой базы НДС с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг)

Налоговая база НДС, определенная согласно ст. 153 — 158 НК РФ, увеличивается на суммы:

полученных за реализованные товары (работы, услуги) в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг);

полученных в виде процента (дисконта) по полученным в счет оплаты за реализованные товары (работы, услуги) облигациям и векселям, процента по «товарному кредиту» в части, превышающей размер процента, рассчитанного в соответствии со «ставками» рефинансирования ЦБ РФ, действовавшими в периодах, за которые производится расчет процента;

полученных страховых выплат по договорам «страхования риска» неисполнения договорных обязательств контрагентом страхователя-кредитора, если страхуемые договорные обязательства предусматривают поставку страхователем товаров (работ, услуг), реализация которых признается объектом налогообложения согласно ст. 146 НК РФ, за исключением реализации товаров, указанных в пп. 1 п. 1 ст. 164 НК РФ;

2. Положения п. 1 ст. 162 НК РФ не применяются в отношении операций по реализации товаров (работ, услуг), которые не подлежат налогообложению (освобождаются от налогообложения), а также в отношении товаров (работ, услуг), местом реализации которых согласно ст. 147 и 148 НК РФ не является территория РФ.

3. В налоговую базу НДС не включаются денежные средства, полученные управляющими организациями, товариществами собственников жилья, жилищно-строительными, жилищными или иными специализированными потребительскими кооперативами, созданными в целях удовлетворения потребностей граждан в жилье и отвечающими за обслуживание внутридомовых инженерных систем, с использованием которых предоставляются коммунальные услуги, на формирование резерва на проведение текущего и капитального ремонта общего имущества в многоквартирном доме.

Особенности налогообложения НДС при реорганизации организаций

При реорганизации организации в форме выделения вычетам у реорганизованной (реорганизуемой) организации подлежат суммы НДС:

исчисленные и уплаченные ею с сумм авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), реализуемых на территории РФ,

в случае «перевода долга» при реорганизации на «правопреемника» (правопреемников) по обязательствам, связанным с реализацией товаров (работ, услуг) или передачей имущественных прав (вычеты сумм НДС, упроизводятся в полном объеме после перевода долга на правопреемника) .

При реорганизации организации в форме выделения налоговая база НДС правопреемника (правопреемников) увеличивается на суммы авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), полученных в порядке правопреемства от реорганизованной (реорганизуемой) организации и подлежащих учету у правопреемника (правопреемников).

В случае реорганизации в форме слияния, присоединения, разделения, преобразования вычетам у правопреемника (правопреемников) подлежат суммы НДС, исчисленные и уплаченные реорганизованной организацией с сумм авансовых или иных платежей, полученных в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Моментом определения налоговой базы, если иное не предусмотрено пп. 3, 7-11, 13 -15 ст. 167 НК РФ, является наиболее ранняя из следующих дат:

день отгрузки товаров (работ, услуг),

день передачи имущественных прав;

день перехода права собственности на этот товар (если товар не отгружается и не транспортируется)

день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

день реализации складского свидетельства (при реализации налогоплательщиком товаров, переданных им на хранение по договору складского хранения)

день уступки денежного требования или день прекращения соответствующего обязательства (при передаче имущественных прав в случаях, предусмотренных п. 2 ст. 155 НК РФ)

день уступки (последующей уступки) требования или день исполнения обязательства должником (в случаях, предусмотренных пп. 3 и 4 ст. 155 НК РФ)

день передачи имущественных прав (в случае, предусмотренном п. 5 ст. 155 НК РФ)

последнее число квартала, в котором собран полный пакет документов, предусмотренных ст. 165 НК РФ (при реализации товаров (работ, услуг), предусмотренных пп. 1, 2.1-2.8, 3, 3.1, 8, 9 и 9.1 п. 1 ст. 164 НК РФ)

последнее число каждого налогового периода (при выполнении строительно-монтажных работ для собственного потребления)

день совершения передачи товаров (выполнения работ, оказания услуг) для собственных нужд, признаваемой объектом налогообложения согласно главы 21 НК РФ.