Порядок и сроки уплаты НДС в 2018 году

Уплата НДС в 2018 году — сроки уплаты рассмотрим в статье — осуществляется равными частями в течение 3 месяцев после отчетного квартала. Какой порядок и сроки предусмотрены законодательством РФ для сдачи отчетности и уплаты НДС, читайте в материале.

Порядок исчисления и срок сдачи НДС

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

О том, когда для неплательщиков возникают такие ситуации, читайте в материале «Порядок возмещения НДС при УСН в 2017-2018 годах».

Порядок исчисления, как правило, не вызывает затруднений. При реализации товарно-материальных ценностей (ТМЦ) или услуг плательщик НДС увеличивает сумму продажи на ставку НДС, а входной налог принимает к вычету, уменьшая тем самым налог, начисленный при продаже. Фактически НДС рассчитывается с наценки. Например, компания купила ТМЦ за 11 800 руб. (10 000 — за товар и 1 800 — НДС), а продала их за 17 700 руб. (15 000 — за ТМЦ с наценкой и 2 700 руб. — НДС). Заплатить в бюджет необходимо разницу между налогом с реализации и входным налогом, то есть 900 руб. (2 700 руб. руб. – 1 800 руб.). Неплательщики налога вычетом пользоваться не вправе.

Информацию о входном НДС следует зафиксировать в книге покупок, а об исходящем — в книге продаж. Разница выводится в декларации по итогам квартала. Данные книг покупок и продаж входят в этот отчет составной частью. Декларацию необходимо передать в ФНС по месту учета налогоплательщика не позднее 25 числа следующего за отчетным кварталом месяца (п. 5 ст. 174 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Декларацию плательщикам НДС можно отправлять в ИФНС только в электронном виде по защищенным каналам связи, предварительно заверив файл электронно-цифровой подписью. Неплательщики могут сдавать этот отчет и на бумаге.

В случае несвоевременной сдачи отчетности по НДС будут иметь место штрафные санкции в размере 5% от суммы налога за каждый месяц просрочки, но не меньше 1 000 руб. и не больше 30% от суммы налога (п. 1 ст. 119 НК РФ).

Срок уплаты НДС в бюджет в январе за 2017 год и за 1 квартал 2018 года

Порядок и сроки уплаты НДС регламентированы п. 1 ст. 174 НК РФ. Оплату следует производить ежемесячно до 25 числа в течение квартала, следующего за отчетным периодом, разделив равными долями сумму исчисленного налога. При этом если срок платежа выпадает на выходной день, то он автоматически переносится на ближайшую следующую за выходным рабочую дату (п. 7 ст. 6.1 НК РФ).

Рассмотрим срок уплаты НДС в 2018 году в таблице.

Срок уплаты и сдачи НДС

Актуально на: 30 декабря 2015 г.

По общему правилу налогоплательщики НДС должны уплатить исчисленный налог по окончании налогового периода 3-мя равными платежами: не позднее 25 числа каждого из 3-х месяцев, следующих за этим периодом (п. 1 ст. 174 НК РФ). А налоговый период по НДС – это квартал (ст. 163 НК РФ). Если крайний срок уплаты НДС выпадает на выходной или нерабочий праздничный день, то последний день, когда платить НДС еще можно, – это следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Таким образом, сроки уплаты НДС за 4 квартал 2015 года – это по 1/3 суммы налога не позднее 25 января 2016 года, 25 февраля 2016 года и 25 марта 2016 года.

Уплата НДС в 2016 году: сроки уплаты

Покажем эти сроки в таблице.

Более ранняя уплата НДС

Налоговый кодекс разрешает более раннюю уплату налога (п. 1 ст. 45 НК РФ). В отношении НДС это тоже возможно, но не ранее окончания очередного налогового периода. Вы можете перечислить в первом месяце после истекшего квартала, например, 2/3 суммы исчисленного НДС, а можете и весь налог в полной сумме.

То есть раньше платить НДС можно, а вот позже – нежелательно. За несвоевременное перечисление налога грозят пени (ст. 75 НК РФ).

Период уплаты НДС для спецрежимников

Как известно, организации и ИП, применяющие спецрежимы, а также иные лица, поименованные в п. 5 ст. 173 НК РФ, должны уплатить НДС, если выставили своему покупателю счет-фактуру с выделенной суммой налога. Для них срок уплаты НДС в 2016 году – не позднее 25 числа месяца, следующего за отчетным кварталом (в котором был выставлен такой счет-фактура), причем уже без разбивки налога на части (п. 4 ст. 174 НК РФ). То есть вся сумма уплачивается в указанный срок.

Срок уплаты НДС налоговыми агентами

Налоговые агенты, которые приобрели работы или услуги у иностранных организаций, не состоящих на учете в налоговых органах РФ, и оплатили их деньгами, уплачивают НДС одновременно с перечислением вознаграждения иностранному лицу. Иными словами, в банк необходимо направить сразу 2 платежки – одну на перечисление денег иностранному контрагенту, другую – на перечисление удержанного НДС (п. 4 ст. 174 НК РФ).

А вот все другие налоговые агенты уплачивают НДС в те же сроки, что и налогоплательщики – тремя равными частями не позднее 25 числа каждого из 3-х месяцев, следующих за кварталом.

Реквизиты для уплаты НДС

В какой бюджет платится НДС? Полностью в федеральный. Чтобы НДС поступил по назначению (на нужный счет), необходимо правильно заполнить платежное поручение на уплату НДС. Указываемый в нем КБК будет зависеть от того, в отношении каких операций налог был начислен, а код статуса плательщика – от того, кто платит НДС (плательщик или налоговый агент).

Сроки сдачи НДС-декларации

Сдать НДС-декларацию (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/[email protected] ) в свою ИФНС необходимо не позднее 25 числа месяца, следующего за истекшим кварталом (п. 5 ст. 174 НК РФ). Данное правило едино и для налогоплательщиков НДС, и для налоговых агентов, и для лиц, указанных в п. 5 ст. 173 НК РФ. Если последний день срока сдачи НДС-декларации попадет на выходной или нерабочий праздничный день, то представить ее в налоговую можно и на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Это не будет считаться просрочкой.

Налог на добавленную стоимость 2017

Содержание

Основание и правовые основы НДС

НДС является одним из основных налогов в РФ. Он был введен в 1992 г. Именно тогда начала формироваться налоговая система в стране. Налог на добавленную стоимость применяется к организациям и индивидуальным предпринимателям. Основной документ, регулирующий его применение, — Налоговый кодекс. НДС посвящена глава 21 части II НК РФ. Также ряд норм, посвященных этому виду налогообложения, закреплен в Таможенном кодексе Таможенного союза, Постановлениях правительства. Министерство финансов и Федеральная налоговая служба РФ издают письма, разъясняющие неоднозначные ситуации. Сами эти письма не устанавливают правовых норм, но помогают правильно трактовать закон. Поэтому имеют для юристов и бухгалтеров очень большое значение.

Налогоплательщики

Согласно Налоговому кодексу РФ налогоплательщиками НДС являются:

- Организации (российские и иностранные, а также международные организации и их филиалы и представительства на территории России);

- индивидуальные предприниматели;

- лица, деятельность которых связана с перемещением товаров через таможенную границу Таможенного союза.

Условно всех налогоплательщиков НДС можно разделить на две группы:

- налогоплательщики «внутреннего» НДС, т.е. НДС, уплачиваемого при реализации товаров (работ, услуг) на территории РФ;

- налогоплательщики «ввозного» НДС, т.е. НДС, уплачиваемого на таможне при ввозе товаров на территорию РФ.

Лица, которые перемещают товар через таможенную границу Таможенного союза, платят НДС только тогда, когда такая обязанность установлена для них Таможенным кодексом Таможенного союза и законодательством РФ о таможенном деле.

Органы государственной власти и местного самоуправления также признаются плательщиками НДС. Соответствующие разъяснения даны в письмах Минфина РФ от 07.12.2007 N 03-07-11/616, от 30.11.2007 N 03-03-04/7.

Не признаются налогоплательщиками НДС (не уплачивают ни «внутренний», ни «ввозной» налог):

- Иностранные организаторы XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в г. Сочи, иностранные маркетинговые партнеры Международного олимпийского комитета – в отношении операций, совершаемых в рамках организации и проведения указанных олимпийских и паралимпийских мероприятий (они освобождены от уплаты НДС с 1 января 2008 г. по 1 января 2017 года).

- Официальные вещательные компании, освещающие проведение олимпийских и паралимпийских игр в г. Сочи — в отношении операций по производству и распространению продукции средств массовой информации (в том числе по осуществлению официального теле- и радиовещания), совершаемых в течение периода проведения данных игр (они освобождены от уплаты НДС с 1 января 2008 г. по 1 января 2017 года).

- c 1 октября 2013 г. плательщиками НДС не признаются Международная федерация футбольных ассоциаций (FIFA) и ряд других организаций, участвующих в подготовке и проведении чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г.

Налоговым кодексом также предусмотрены случаи, при которых организации и предприниматели освобождаются от уплаты НДС — ст. 145, 145.1 НК РФ. Следует помнить, что освобождение от обязанностей плательщиков НДС предоставляется при соблюдении определенных условий и на ограниченный срок. И действует оно только в отношении уплаты «внутреннего» НДС.

Постановка плательщиков на налоговый учет

Постановка на учет в налоговом органе происходит автоматически при регистрации юридического лица. Она не требует от налогоплательщиков каких-либо специальных действий. Общий порядок постановки на налоговый учет предусмотрен статьями 83 и 84 Налогового кодекса РФ.

Обязательна постановка на учет в налоговом органе:

- организаций — по месту своего нахождения, а также по месту нахождения каждого обособленного подразделения, расположенного на территории РФ;

- индивидуальных предпринимателей — по месту жительства.

Иностранные организации также платят НДС. Особенности постановки их на учет установлены Минфином РФ.

Ели иностранная организация имеет несколько подразделений на территории РФ, то для представления налоговых деклараций она может выбрать одно из них. Налог взимается по операциям всех подразделений, однако документы передает лишь одно. Налоговые органы, территориально относящиеся к каждому из обособленных подразделений, должны быть письменно уведомлены о выборе организации.

Объекты налогообложения НДС

Только при наличии объекта налогообложения у организаций, индивидуальных предпринимателей и граждан возникает обязанность уплатить налог.

Объектом налогообложения признаются следующие операции:

-

Реализация товаров (работ, услуг) и передача имущественных прав на территории РФ.

Под реализацией товара подразумевается передача права собственности на него. Работы реализуются путем выполнения их одним лицом для другого, таким же образом, как и услуги.

Эти операции признаются реализацией независимо от того, каким способом они осуществляются: на возмездной основе или безвозмездно.

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд.

Передача товаров, работ, услуг для собственных нужд облагается НДС только, если расходы на приобретение этих товаров не включаются в расходы по налогу на прибыль.

Выполнение строительно-монтажных работ для собственного потребления.

Согласно разъяснениям Минфина, строительно-монтажными работами для собственного потребления признаются работы, которые носят капитальных характер и выполнены собственными силами налогоплательщика.

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (исключительная экономическая зона и континентальный шельф РФ, искусственные острова, установки, сооружения и иные объекты).

В данном случае речь идет о действиях, связанных с пересечением таможенной границы, в результате которых товары прибыли на таможенную территорию Таможенного союза, до их выпуска таможенными органами.

К операциям, не подлежащим налогообложению НДС, относятся:

- обращение российской или иностранной валюты;

- передача основных средств, нематериальных активов и имущества организации ее преемнику при реорганизации;

- передача имущества (в том числе ОС и НМА) некоммерческим организациям для осуществления их уставной деятельности, не связанной с предпринимательской;

- изъятие имущества путем конфискации;

- наследование имущества;

- безвозмездная передача домов, детских садов, санаториев, дорог, электрических, газовых сетей и пр. — органам государственной власти или местного самоуправления;

- передача имущества госпредприятий, выкупаемого в порядке приватизации;

- операции по реализации земельных участков;

- операции по реализации товаров (работ, услуг, имущественных прав), связанные с подготовкой и проведением в РФ чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г.;

- операции по реализации имущества (имущественных прав) должников, признанных в соответствии с законодательством России несостоятельными (банкротами);

- и другие операции.

Полный перечень операций, не облагаемых НДС, приведен в ст. 146 НК РФ.

Место реализации товаров, работ (услуг)

Реализация товаров (работ, услуг) облагается НДС только в случае, если она совершается на территории РФ.

МЕСТО РЕАЛИЗАЦИИ ТОВАРОВ

Местом реализации товаров признается территория РФ, при наличии одного или нескольких следующих обстоятельств:

- товар находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ, при этом не отгружается и не транспортируется;

- товар в момент начала отгрузки и транспортировки находится на территории РФ и иных территориях, находящихся под юрисдикцией РФ (искусственные острова, установки и сооружения).

Обращаем внимание!

Российская Федерация не признается местом реализации товара, если он приобретается в одном иностранном государстве для перепродажи другом государстве, и при этом следует транзитом через Россию.

При соблюдении определенных условий территория РФ признается местом реализации товаров в виде углеводородного сырья, добытого на морском месторождении указанного сырья, а также продуктов его технологического передела (стабильного конденсата, сжиженного природного газа, широкой фракции легких углеводородов). Эти условия таковы:

- товар находится на континентальном шельфе РФ и (или) в ее исключительной экономической зоне либо в российской части (российском секторе) дна Каспийского моря и не отгружается, и не транспортируется;

- товар в момент начала отгрузки и транспортировки находится на континентальном шельфе РФ и (или) в ее исключительной экономической зоне либо в российской части (российском секторе) дна Каспийского моря.

МЕСТО РЕАЛИЗАЦИИ РАБОТ (УСЛУГ)

Местом реализации работ, услуг признается территория РФ, если:

- работы (услуги) связаны непосредственно с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), находящимся на территории РФ;

- работы (услуги) связаны непосредственно с движимым имуществом, воздушными, морскими судами и судами внутреннего плавания, находящимися на территории РФ;

- услуги фактически оказываются на территории РФ в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта;

- услуги по перевозке и/или транспортировке, услуги (работы) непосредственно связанные с перевозкой (транспортировкой), а также услуги по предоставлению во фрахт воздушных, морских судов и судов внутреннего плавания оказываются (выполняются) российскими организациями или предпринимателями, при этом пункт отправления и (или) пункт назначения находятся на территории РФ;

- услуги (работы), непосредственно связанные с перевозкой и транспортировкой товаров, помещенных под таможенную процедуру таможенного транзита, при перевозке товаров от места прибытия на территорию России до места убытия с территории государства выполняются предпринимателями или организациями, местом осуществления деятельности которых признается территория РФ;

- услуги по организации транспортировки трубопроводным транспортом природного газа по территории РФ оказываются российскими организациями;

- деятельность организации или индивидуального предпринимателя, которые выполняют работы (оказывают услуги), осуществляется на территории РФ;

- покупатель работ (услуг) осуществляет деятельность на территории РФ.

МЕСТО ДЕЯТЕЛЬНОСТИ ИСПОЛНИТЕЛЯ

Местом реализации работ (услуг) считается место деятельности исполнителя этих работ или услуг — таково общее правило.

Местом деятельности исполнителя признается территория России, если организация или предприниматель фактически ведут деятельность в России — на основании государственной регистрации. Если государственной регистрации по каким-то причинам нет, то место осуществления деятельности определяется на основании:

- места, указанного в учредительных документах организации; места управления организацией;

- места нахождения постоянно действующего исполнительного органа организации;

- места нахождения постоянного представительства в Российской Федерации (если работы выполнены (услуги оказаны) через это постоянное представительство);

- места жительства ИП.

МЕСТО ДЕЯТЕЛЬНОСТИ ПОКУПАТЕЛЯ

В пп. 4 п. 1 ст. 148 Налогового кодекса РФ перечислены ситуации, когда местом реализации работ (услуг) считается территория России, если местонахождением покупателя тоже является Россия. Это определяется на основе государственной регистрации организации или ИП, а при отсутствии регистрации — на основании места, указанного в учредительных документах организации, места управления организации, места нахождения его постоянно действующего исполнительного органа, места нахождения постоянного представительства, места жительства физического лица.

Россия является местом деятельности покупателя следующих работ и услуг:

- по передаче, предоставлению патентов, лицензий, торговых марок, авторских прав или иных аналогичных прав;

- по разработке программ для ЭВМ и баз данных, их адаптации и модификации;

- консультационных, юридических, бухгалтерских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также оказываемых при проведении научно-исследовательских и опытно-конструкторских работ;

- по предоставлению персонала, в случае если он работает в месте деятельности покупателя;

- по сдаче в аренду движимого имущества, за исключением наземных автотранспортных средств;

- по передаче единиц сокращения выбросов (прав на единицы сокращения выбросов);

- услуг агента, привлекающего от имени основного участника контракта лицо (организацию или физическое лицо) для оказания и выполнения вышеперечисленных услуг и работ.

МЕСТО НАХОЖДЕНИЯ ИМУЩЕСТВА

В целях налогообложения НДС по месту нахождения имущества определяется место реализации:

- Работ (услуг), связанных непосредственно с недвижимым имуществом, находящимся на территории России. К ним относятся строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению, услуги по аренде.

- Работ (услуг), связанных непосредственно с движимым имуществом, воздушными, морскими судами и судами внутреннего плавания, находящимися на территории России. К ним относятся монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание.

Обращаем внимание!

Российская Федерация не признается местом реализации работ (услуг), если:

- работы (услуги) связаны непосредственно с движимым и недвижимым имуществом, находящимся за пределами РФ;

- услуги фактически оказываются за пределами РФ в сфере культуры, искусства, образования (обучения), физкультуры, туризма, отдыха и спорта;

- покупатель работ (услуг) не осуществляет деятельность на территории РФ;

- услуги по перевозке и транспортировке, а также услуги (работы), непосредственно связанные с перевозкой, транспортировкой, фрахтованием, не перечислены в подпунктах ст. 148 НК.

Территория РФ признается местом реализации работ (услуг), если выполнение работ, оказание услуг осуществляются в целях геологического изучения, разведки и добычи углеводородного сырья на участках недр, расположенных полностью или частично на континентальном шельфе и (или) в исключительной экономической зоне РФ. Это положение распространяется на работы и услуги, перечисленные в п. 2.1 ст. 148. К ним, в частности, относятся:

- работы (услуги) по добыче углеводородного сырья, в том числе по строительству (бурению) скважин;

- работы (услуги) по подготовке (первичной обработке) углеводородного сырья;

- работы (услуги) по перевозке и (или) транспортировке углеводородного сырья из пунктов отправления, находящихся на континентальном шельфе РФ и (или) в исключительной экономической зоне РФ.

Для подтверждения выполненных работ (услуг) необходимо предъявить контракт, заключенный с иностранными или российскими лицами, и документы, подтверждающие факт выполнения работ (услуг).

Налоговая база по НДС

По общему правилу налоговая база по НДС определяется как стоимостная характеристика объекта налогообложения. Чаще всего исчисляется исходя из стоимости реализованных товаров или переданных работ (услуг). Однако для некоторых операций установлен особый порядок определения налоговой базы.

Общие правила определения налоговой базы:

- По операциям, облагаемым по одной ставке НДС, налоговая база — общая.

- По операциям, облагаемым по разным ставкам НДС, налоговая база — разная.

- Сумма доходов, полученных от реализации работ, услуг, имущественных прав, как в денежном, так и в натуральном выражении, — это налоговая база по НДС.

- Налоговая база всегда исчисляется в рублях. Выручка в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ.

Налоговая база по НДС зависит от особенностей реализации произведенных налогоплательщиком или приобретенных им на стороне товаров.

Особенности определения налоговой базы по НДС в разных хозяйственных ситуации:

- При реализации товаров (работ, услуг), передаче имущественных прав, в т.ч. по товарообменным (бартерным) операциям, а также на безвозмездной основе, при передаче права собственности на предмет залога залогодержателю в случае неисполнения обязательства, при передаче товаров (результатов работ, услуг) в счет оплаты труда в натуральной форме — как их стоимость с учетом акцизов и без учета НДС.

- При реализации имущества, подлежащего учету по стоимости с уплаченным НДС, — как разница между ценой реализуемого имущества (с учетом НДС, акцизов) и остаточной стоимостью имущества с учетом переоценок.

- При реализации сельхозпродукции, закупленной у физических лиц, не являющихся налогоплательщиками, и продуктов ее переработки по Перечню Правительства РФ — как разница между ценой реализации (с учетом НДС) и ценой приобретения данной продукции.

- При реализации услуг по производству товаров из давальческого сырья — как стоимость их обработки, переработки или иной трансформации с учетом акцизов и без включения в нее НДС.

- При реализации автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками) для перепродажи — как разница между ценой реализации (с учетом НДС) и ценой приобретения указанных автомобилей.

- При реализации товаров (работ, услуг) по срочным сделкам — как их стоимость, непосредственно указанная в договоре (контракте), но не ниже стоимости, исчисляемой в соответствии со статьей 105.3 НК РФ и действующей на дату определения налоговой базы, с учетом акцизов и без учета НДС.

- При реализации товаров (работ, услуг) с учетом бюджетных субсидий с применением государственных регулируемых цен или с учетом льгот — как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации.

- При реализации товаров в многооборотной таре залоговые цены не включаются в налоговую базу, если указанная тара подлежит возврату продавцу.

Особенности определения налоговой базы по различным видам операций подробно изложены в статьях 154-162.1 НК РФ.

Увеличение стоимости (без учета налога) отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав, учитывается при определении налогоплательщиком налоговой базы за налоговый период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур.

Момент определения налоговой базы (МОНБ)

Моментом определения налоговой базы признается дата, на которую необходимая сумма сформирована для того, чтобы с нее исчислить и уплатить НДС. На эту дату и учитывается совершенная хозяйственная операция при определении налоговой базы, и по ней должен быть начислен НДС.

По общему правилу моментом определения налоговой базы является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров, работ, услуг, имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров, выполнения работ и услуг, передачи имущественных прав.

Однако для некоторых хозяйственных операций установлены особые моменты определения налоговой базы по НДС, указанные в статье 167 Налогового кодекса РФ.

НДС для «чайников»: ставки, что облагается налогом, методы уплаты

С налогом на добавленную стоимость сталкивается любая компания. Чтобы не переплачивать, нужно знать основные правила расчёта налога и его смысл.

С налогом на добавленную стоимость сталкивается любая компания. Чтобы не переплачивать, нужно знать основные правила расчёта налога и его смысл.

Система НДС распространена во всём мире, в России налог введён в 1992 году. Из названия можно понять, что налог начисляется не на всю цену товара, а только на добавленную стоимость, то есть ту стоимость, которую добавила ему именно ваша организация.

Добавленная стоимость находится как разность между выручкой и стоимостью приобретённого товара.

Метод уплаты НДС

Основным в России многих других странах является метод счетов-фактур. В этом случае продавцом составляется счёт-фактура при продаже товара. Продавец умножает цену на налоговую ставку и продаёт свой товар уже по этой цене, которая учитывает НДС. Составляется такой документ в двух экземплярах:

- счёт-фактура выставленный, остаётся у продавца;

- счёт-фактура полученный, отдаётся покупателю.

Разница между выставленным и полученным счетами и есть НДС.

При этом в бухгалтерии должен вестись список полученных счетов-фактур в специальной книге регистрации, «книге покупок». Есть и «книга продаж», куда заносится информация обо всех выданных счетах-фактурах.

Кто платит НДС

Оплатой НДС озабочены организации и ИП, за исключением:

- фирм и ИП на «упрощёнке»;

- фирм и ИП на ЕНВД;

- фирм и ИП, выручка которых в течение отчётного периода не превысила 2 млн рублей, но в таком случае необходимо подавать заявку на разрешение неуплаты НДС.

Освобождение от НДС невыгодно той фирме, которая в цепочке идёт после организации, которая НДС не платила. У неё не окажется счёта-фактуры полученного, платить придётся всю сумму, без вычета. Если до конца цепочки все организации освобождены от НДС, никто не будет в проигрыше, кроме государства.

Что облагается НДС

Рассмотрим так называемые «объекты налогообложения»:

Рассмотрим так называемые «объекты налогообложения»:

1. В общем случае при реализации товаров и услуг базой для расчёта НДС является выручка, полученная при реализации товара, авансы и иные суммы, полученные за товар. Сюрприз от законодателей: НДС платится даже с безвозмездно отданных, «подаренных» товаров. В этом случае НДС находят из рыночной стоимости данного товара.

2. Товары, импортируемые в Россию.

3. Строительно-монтажные работы для своей организации. Всё правильно, если строительство подрядным способом облагается НДС, то и хоз. способ не должен ничем отличаться, иначе строительство хоз. способом станет выгоднее.

4. Передача товара на собственные нужды. То есть в случае, если нам необходим один чайник для собственных нужд, с него тоже надо платить НДС.

Ставки НДС

На территории России действуют две ставки:

- основная — 18% (расчётная — 18/118);

- пониженная — 10% (расчётная — 10/110).

Пониженная ставка действует при расчёте налога на детские товары, учебную литературу, некоторые продовольственные товары, лекарства и т.д.

Таким образом, если стоимость товара составила, предположим, 200 рублей, с учётом НДС этот товар будет продан за 236 рублей. Продавец будет должен заплатить 36 рублей государству.

Но если при этом у него есть счёт-фактура на покупку товар за 118 рублей, из которых 18 рублей — НДС, то продавец использует этот вычет и заплатит государству всего 18 рублей (36-18). То есть полученный счёт-фактура в таком случае будет «зачтён», или «принят к зачёту».

Чтобы получить вычет по НДС, нужно, кроме счёта-фактуры, иметь накладную на полученный товар. Неимение одного из двух документов или их неверное оформление приведёт к необходимости полной оплаты НДС, без вычетов.

Варианты уплаты НДС

Порядок уплаты НДС — декларационный. НДС должен быть начислен и покрыт не позднее 20 числа месяца после отчётного квартала.

Порядок уплаты НДС — декларационный. НДС должен быть начислен и покрыт не позднее 20 числа месяца после отчётного квартала.

Один из вариантов уплаты — посредством налогового агента, когда организация выступает посредником между налоговым органом и плательщиком налогов. Например, в случае аренды имущества государства и муниципалитета организация является налоговым агентом для арендодателя — органа власти.

Ещё один случай — покупка товара или услуги у иностранных лиц, не состоящих на налоговом учёте в России. То есть предприятие оказывает услуги по передаче НДС в бюджет.

Оформление счетов-фактур

НДС посвящена статьи 168 и 169 НК РФ. Согласно кодексу, выставление счета-фактуры с подписью руководителя и главбуха должно произойти не позднее пяти дней с момента отгрузки товара либо получения аванса.

На счёте-фактуре должны присутствовать:

- дата его выписки,

- номер по порядку;

- адрес, ИНН и полное наименование покупателя и продавца;

- товар должен быть описан, начиная с его наименования и стоимости и заканчивая страной-производителем.

При этом при ведении сделки в валюте, отличной от рубля, декларация также должна быть заполнена в этой валюте.

Необходимо также вести учет счетов фактур полученных и выданных в журнале регистрации по специальной форме согласно Постановлению № 1137 от 26.12.2011 г.

Чтобы знать об обновлениях сайта, подписывайтесь по RSS, или cледите за нами в социальных сетях: ВКонтакте, Одноклассники, Twitter, Facebook, Google Plus.

НДС для «чайников»: ставки, что облагается налогом, методы уплаты : 17 комментариев

Только сейчас узнала, что НДС платится даже с подаренных товаров. И кто в таком случае определяет рыночную стоимость? Моей организации была подарена партия парфюмерии. 20 винтажных флаконов в одной коробке. Мой магазин продает их в розницу. Кто и каким образом должен рассчитать рыночную стоимость парфюмов?

Валерия,добрый день. Рыночную стоимость может оценить оценочная компания. Также Вы сами можете оценить, анализируя цены на идентичный товар.

День добрый, Валерия, если вы на ОСНО, то НДС заплатите при реализации (входного НДС для вычета не будет). В вашем случае — это безвозмездно полученное, а не переданное, у вас тут вопрос не с НДС, а с прибылью. А вот если бы вы приобрели товар (приняли НДС к вычету), а потом безвозмездно его передали, то должны были бы начислить НДС с рыночной стоимости (я обычно подкалываю копию счета-фактуры поставщика товара).

Здравствуйте. Такая ситуация: мы на осно купили товар у упрощенцев. Гл.бух говорит,что мы должны начислить ндс и выплатить в бюджет,т.к. упрощенцы ндс не платят,а кто-то должен. Я не совсем понимаю ситуацию. Она права(гл.бух)? Спасибо.

Анна,добрый день. Не совсем ясен Ваш вопрос.

Вы покупаете товар, приходуете в учете без НДС (по 10 руб.), но когда вы реализуете этот товар, вы обязаны начислять НДС с реализации (10*18%), т.к. у вас имеется прямая обязанность начислить НДС, как у плательщика НДС.

здравствуйте.мы ип на упрощенке в сфере строительства. организация ,у которой взяли субподряд ооо и к тому же объект гос бюджетный. они просят нас прейти на ндс,зачем им это и как отразится на нас?

Мы перешли на ОСНО мы реализуем товар в розницу физическим лицам с НДС, я могу поставить разницу на вычет. Но у меня нет счетов фактур

Вам необходимо выставлять счет-фактуру на всю сумму на контрагента «Физическое лицо», начислять НДС на реализацию,а соответственно можно принимать НДС к вычету.

Подскажите пож-та как правильно поступить в данной ситуации — Подрядная строительная организация, выполнив строительные работы на объекте, предъявляет Заказчику акт выполненных работ и счет-фактуру. Суммы очень значительные (НДС выставленный составляет порядка 450 т.р.). Но оплата по данным работам поступает через длительный период времени — полгода, может быть год. ИФНС выставляет на расчетный счет требование на сумму указанного в счет фактуре НДС до полного удержания данной суммы в бюджет. У меня вопрос — это правильно? Или бухгалтеру не нужно было выставлять счет-фактуру? Как нужно поступать в данной ситуции…

Здравствуйте,подскажите пожалуйста, предприятие, которое производит и поставляет товар из Казахстана в Россию, НДC платит же по 0% ставке?

Да, но необходимо собрать определенный пакет документов.

Здравствуйте, ситуация такая ,собираюсь купить зерно в казахстане у производителя — он НДС не платит. Получается если я привезу зерно в Россию и захочу продать его другой компании мне придётся платить 18 процентов от моей прибыли или от стоимости зерна?

Данный вопрос требует детального изучения.

Добрый день. Подскажите, пожалуйста, мы ООО на ЕНВД, нам поставщик выставил счет с ндс (соответственно и накладная и счет-фактура присутствует). Можем ли мы платить счет без ндс?

Здравствуйте. Хотим через соц. сети продавать Белорусский трикотаж. Ип на упращенке. Выручка от реализации в месяц будет не более 100 тысяч рублей. Как нам платить НДС и надо ли.

подскажите пожалуйста, я ИП на упрощенке, по неопытности выполнила заказ с ндс, как теперь быть? Первевозка груза 11000 с НДС. как правильно посчитать и расплатиться с заказчиком?

Здравствуйте. Запускаю услуги по монтажу резиновых покрытий из резиновой крошки. Покупаем крошку, клей и наносим во дворах. Как обойти НДС в моём случае. Спасибо.

Налоговые агенты по НДС-2017: инструкция со схемами и примерами

Кто такие налоговые агенты

За неправомерное неудержание и (или) неперечисление налоговым агентом сумм налога предусмотрена налоговая санкция — штраф в размере 20% от суммы налога. Чтобы избежать налоговых санкций, проверьте своих контрагентов и сделки с ними.

Ниже — схема, которая поможет разобраться с тем, кто считается налоговым агентом по НДС.

В статье 161 НК РФ описаны ситуации, когда за плательщика НДС исчисляет и уплачивает в бюджет налоговый агент. Рассмотрим две самые популярные ситуации.

Ситуация 1. Реализация иностранными организациями товаров, работ, услуг на территории России

Для подтверждения того, что у вас нет обязанностей налогового агента, лучше всего запросить копию свидетельства о постановке на налоговый учет (с указанием ИНН и КПП) представительства иностранной организации на территории России.

Вместе с тем, если покупатель заключает контракт с головным офисом иностранной компании (зарегистрированный в РФ филиал не принимает участия в сделке), то покупатель должен исполнить обязанности налогового агента, не смотря на наличие регистрации представительства на территории РФ (письмо Минфина России от 12.11.2014 г. № 03-07-08/57178).

Если иностранная организация осуществляет реализацию товаров, работ, услуг, которая не признается объектом обложения НДС на территории России, то покупателю не нужно рассчитывать и удерживать НДС.

Налог к удержанию из выплаты иностранной организации рассчитывается по формуле:

Пример. Иностранная организация оказывает информационные услуги российской организации. В соответствии со ст. 148 НК РФ территорией оказания услуг признается Российская Федерация. Иностранные партнеры не представили свидетельство о постановке на учет в налоговом органе в РФ. Стоимость услуги составляет 100 000 руб. Российская организация обязана удержать НДС при оплате услуг. Сумма НДС составит 100 000*18/118 = 15 254,24 руб. «На руки» исполнитель по договору получит 84 745,76 руб.

Зачастую иностранные контрагенты в договорах указывают, что желают получить определенную фиксированную сумму денежных средств за свои товары, работы, услуги, а все суммы налогов, подлежащих уплате в России, покупатель должен начислить сверх указанной суммы и уплатить за счет собственных средства.

Такие формулировки в договорах не влияют на порядок исполнения налоговым агентом своих функций и не препятствуют получению вычета относительно НДС, уплаченному в бюджет по такому договору.

В ряде случаев российские организации обязаны удерживать из выплат иностранным компаниям не только НДС, но и налог на доходы (ст. 309 НК РФ). Если организация является одновременно налоговым агентом и по НДС, и по налогу на доходы, то налоги исчисляются следующим образом: сначала следует рассчитать и удержать НДС, а затем — налог на доходы, исключив из налоговой базы сумму НДС.

Например, российская компания оплачивает иностранной компании стоимость имущественных прав на использование разработанного сайта 100 000 евро. НДС = 100 000 *18/118 = 15 254,24 евро. Налог на доходы = (100 000 -15 254,24) * 20% = 16 949,15 евро. Суммы налогов пересчитываются в рубли по курсу на дату перечисления в бюджет (ст.45 НК РФ). Обратите внимание, что налоговая ставка на доходы иностранной организации зависит от международного соглашения об избежании двойного налогообложения между Российской Федерацией и страной, резидентом которой является иностранный контрагент. Соглашением может быть предусмотрено освобождение доходов иностранной организации от налогообложения на территории РФ или обложение по пониженной налоговой ставке. Если же такого соглашения между государствами нет, то следует применять ставку 20%.

Согласно статье 312 НК РФ для применения освобождения от налогообложения доходов иностранной компании на территории РФ или применения пониженных ставок налога требуется документальное подтверждение:

— резидентства в стране, с которой Россия заключила международное соглашение об избежании двойного налогообложения;

— фактического права распоряжаться доходами, получаемыми по договору (в частности, подтверждение того, что контрагент не является посредником).

Подтверждающие документы должны быть предоставлены иностранной организацией налоговому агенту до даты выплаты дохода.

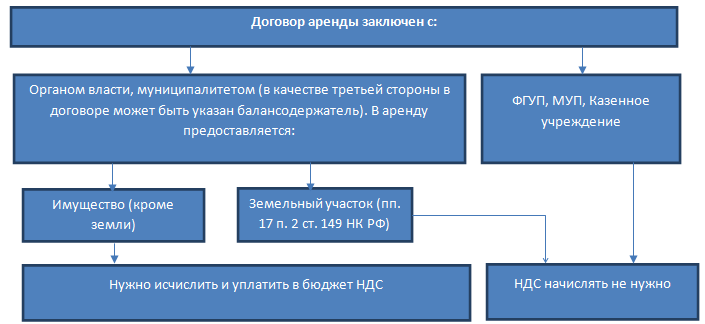

Ситуация 2. Предоставление органами госвласти и управления, органами местного самоуправления в аренду федерального, муниципального имущества, имущества субъектов РФ

1) Арендодатель – администрация города, комитет по управлению государственным имуществом, муниципалитет или иной аналогичный орган (двусторонний договор). В этом случае арендатор признается налоговым агентом.

2) Арендодатель – администрация города, комитет по управлению государственным имуществом, муниципалитет или иной аналогичный орган, балансодержатель – унитарное учреждение (трехсторонний договор). В этом случае арендатор также признается налоговым агентом.

3) Арендодатель – муниципальное или федеральное унитарное учреждение (школа, больница, автовокзал и т.д.). Такие учреждения являются самостоятельными налогоплательщиками. Арендатор не является налоговым агентом.

4) Арендодатель – казенное учреждение. Услуги таких учреждений НДС не облагаются. Арендатор не является налоговым агентом.

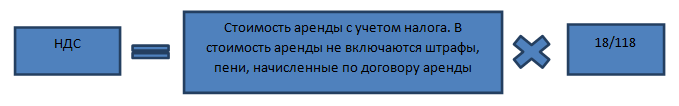

Если арендатор является налоговым агентом, то он обязан рассчитать НДС в момент уплаты арендной платы. Сумма налога определяется следующим образом:

Сроки уплаты НДС в бюджет

Такие же сроки установлены для перечисления в бюджет НДС, начисленного в отношении арендной платы за пользование государственным / муниципальным имуществом.

На практике налоговому агенту удобнее при осуществлении любой покупки перечислять НДС в бюджет в момент оплаты по договору с иностранцем или государственным органом / муниципалитетом. Это позволит избежать технических ошибок, а значит избежать начисления пени и штрафов за несвоевременное перечисление налога в бюджет. Кроме того, период оплаты влияет на период принятия к вычету суммы НДС, уплаченной в бюджет налоговым агентом.

Счета-фактуры

В строках 2, 2а, 2б счета-фактуры налоговый агент указывает реквизиты продавца / арендодателя. В строке 2б (ИНН и КПП) счета-фактуры проставляются прочерки, если продавец — иностранная организация. В строке 5 счета-фактуры в случае приобретения работ, услуг у иностранной организации налоговый агент должен указать номер и дату платежного поручения, которым перечислен НДС в бюджет.

Обязательные условия для принятия НДС к вычету:

1) есть платежные документы, подтверждающие уплату НДС в бюджет;

2) товары (работы, услуги) для их использования в деятельности, облагаемой НДС;

3) есть счет-фактура, выписанный вами (налоговым агентом);

4) приобретенные товары (работы, услуги) приняты к учету. НДС к вычету можно принять в том же периоде, в котором НДС уплачен в бюджет при соблюдении прочих обязательных условий.

Пример: организация арендует помещение у муниципалитета для размещения офиса за 300 000 руб. в месяц. Сумма НДС составляет 300 000 * 18/118 = 45 762,71 руб. Доля облагаемых НДС операций составляет 5% в общем объеме выручки (п.4 ст. 170 НК РФ). 30 марта организация перечисляет в бюджет 254 237,29 руб. в счет арендной платы за март и 45 762,71 руб. в счет уплаты НДС. В бухгалтерском учете произведены соответствующие начисления арендной платы. При формировании декларации за 1 квартал организация отразит: — начисление налога к уплате в качестве налогового агента 45 762,71 руб., — сумму НДС к вычету 2 288,14 руб. (45762,71 *5%). Разница между уплаченным НДС в бюджет и НДС, принятым к вычету (43 474,57 руб.), будет учтена организацией при расчете налога на прибыль в составе расходов на аренду помещения.

Таким образом, заключая договор с иностранной организацией или органом власти (муниципалитетом) организация (предприниматель) принимает на себя дополнительные функции и обязанности. В целях планирования налоговых последствий перед подписанием договора с «необычным» контрагентом следует предварительно исследовать его статус, оценить, как повлияет его статус на расчет налогов, и запастись необходимыми документами и подтверждениями.